17/07/2024 19:06

61

61

Sự leo thang nhanh chóng của Bitcoin trên 64.000 USD đã khiến phần lớn ngành này trở nên xanh hơn. Mua dài hạn phần còn lại của thị trường, Bitcoin đã đảo ngược nhiều tuần hoạt động tiêu cực sau tin tức về vụ ám sát cựu Tổng thống Mỹ Donald Trump.

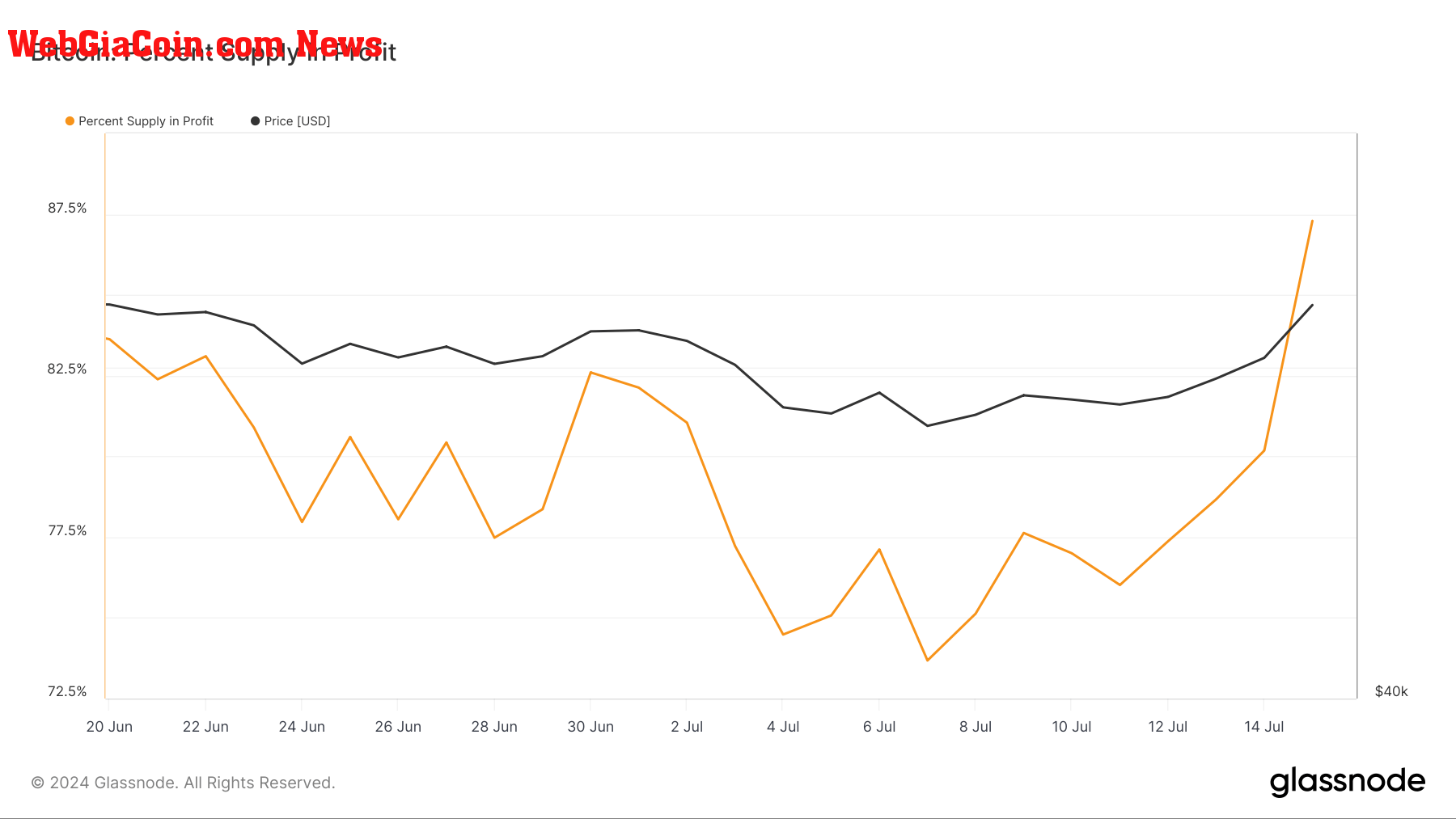

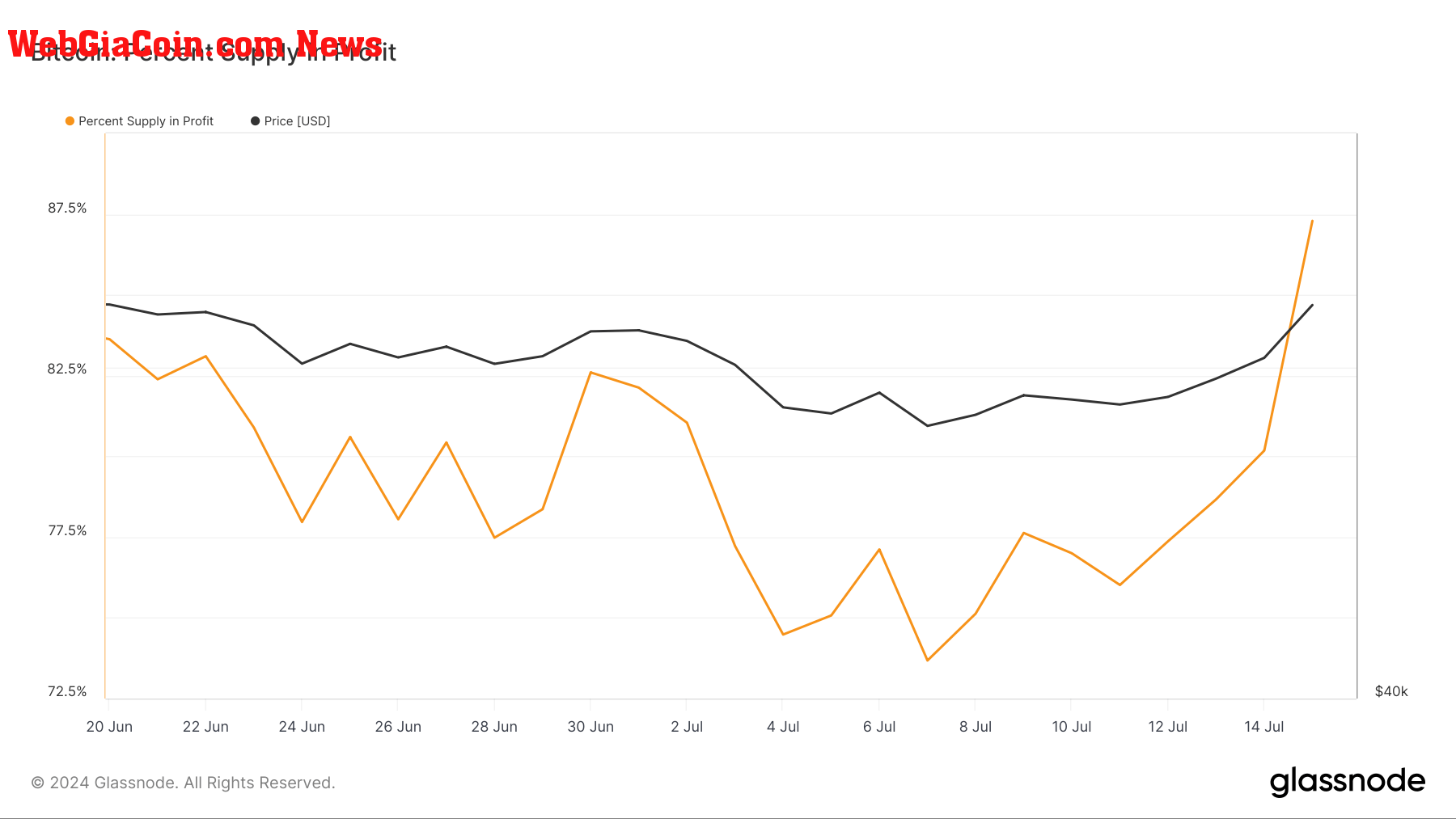

Sự gia tăng lợi nhuận của thị trường có thể được nhìn thấy thông qua tỷ lệ phần trăm lợi nhuận của nguồn cung Bitcoin. bất chấp việc số liệu này đơn giản nhưng nó cung cấp một cái nhìn tổng quan rõ ràng về tình hình thị trường và cho thấy sự phân bổ lãi và lỗ.

Dữ liệu từ GlassNode cho thấy tỷ lệ nguồn cung trong lợi nhuận tăng từ 73,67% vào ngày 7 tháng 7 lên hơn 87,29% vào ngày 15 tháng 7. Nó thể hiện sự gia tăng đáng kể và khẳng định mức độ cảm xúc tích cực trên thị trường. Điều này có khả năng khuyến khích áp lực mua hơn nữa khi thị trường trở nên sinh lợi hơn đối với một bộ phận lớn các công ty giữ ngắn hạn.

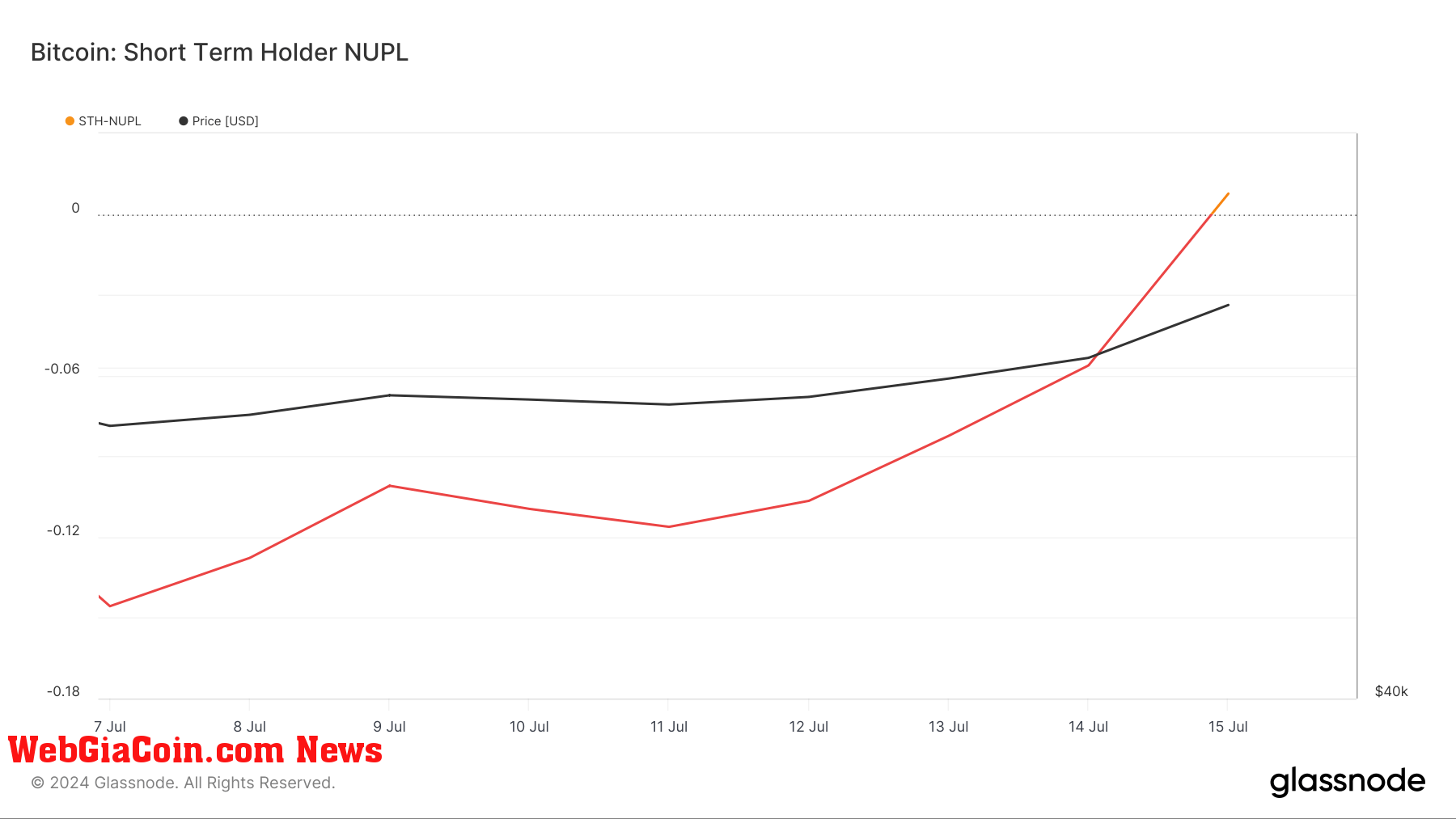

Biểu đồ hiển thị phần trăm lợi nhuận của nguồn cung Bitcoin từ ngày 20 tháng 6 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Khả năng sinh lời và cảm xúc của các công cụ giữ ngắn hạn (STH) được đánh giá tốt nhất thông qua lãi/lỗ ròng chưa thực hiện (NUPL) . NUPL đo lường sự khác biệt giữa giá trị thị trường và cơ sở chi phí của các đồng tiền nắm giữ, đưa ra thước đo thời gian thực về việc nhóm thuần tập đang ở trạng thái lãi hay lỗ. Đối với STH, những người có xu hướng nhạy cảm hơn với biến động giá và thay đổi thị trường, NUPL dương cho thấy môi trường thuận lợi, có khả năng giảm áp lực bán và thúc đẩy thị trường ổn định hơn. Ngược lại, NUPL âm có thể báo hiệu sự khó khăn của các nhà đầu tư ngắn hạn, làm tăng khả năng bán ra và biến động thị trường.

Biểu đồ hiển thị phần trăm lợi nhuận của nguồn cung Bitcoin từ ngày 20 tháng 6 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Khả năng sinh lời và cảm xúc của các công cụ giữ ngắn hạn (STH) được đánh giá tốt nhất thông qua lãi/lỗ ròng chưa thực hiện (NUPL) . NUPL đo lường sự khác biệt giữa giá trị thị trường và cơ sở chi phí của các đồng tiền nắm giữ, đưa ra thước đo thời gian thực về việc nhóm thuần tập đang ở trạng thái lãi hay lỗ. Đối với STH, những người có xu hướng nhạy cảm hơn với biến động giá và thay đổi thị trường, NUPL dương cho thấy môi trường thuận lợi, có khả năng giảm áp lực bán và thúc đẩy thị trường ổn định hơn. Ngược lại, NUPL âm có thể báo hiệu sự khó khăn của các nhà đầu tư ngắn hạn, làm tăng khả năng bán ra và biến động thị trường.

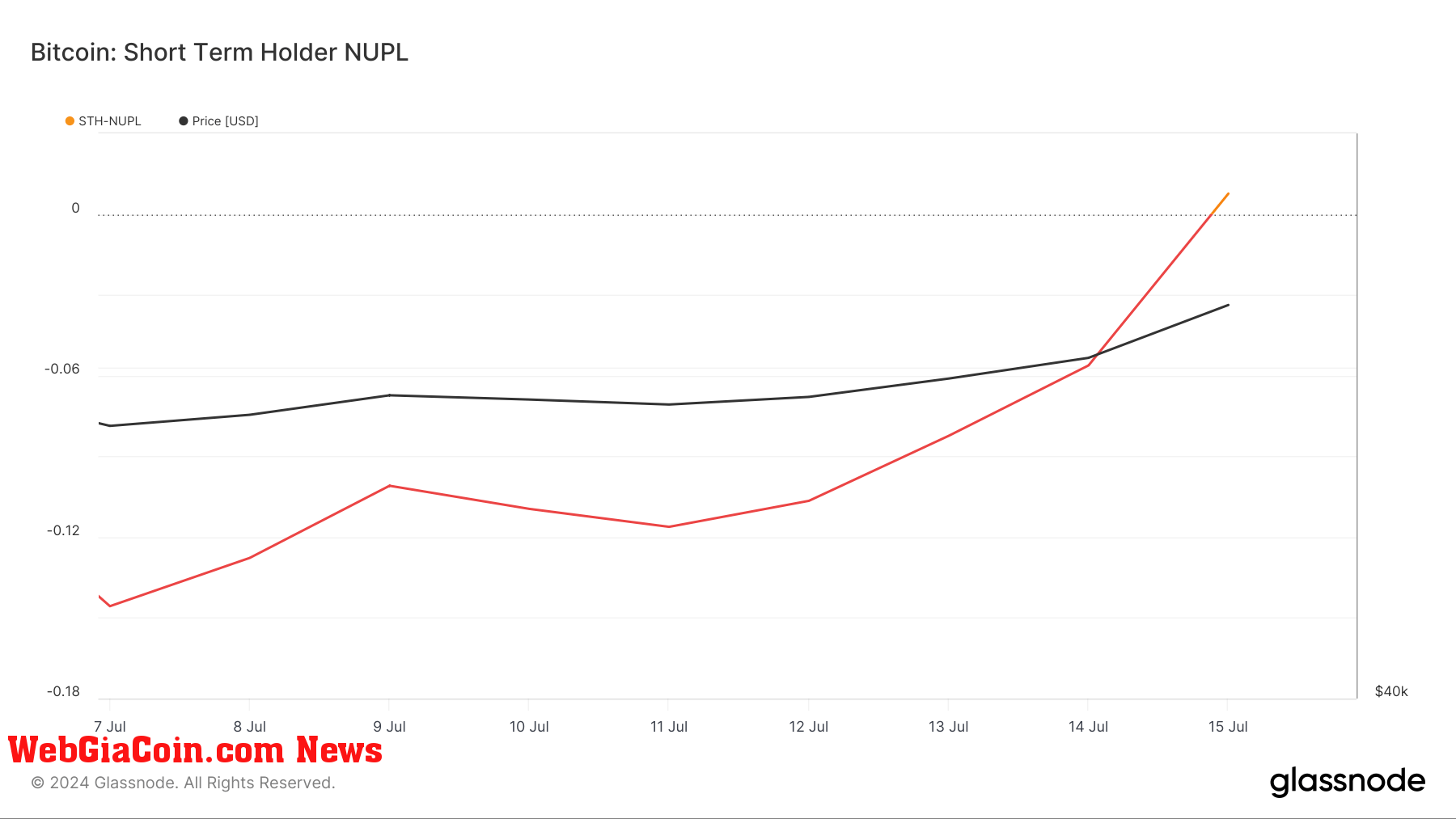

Dữ liệu từ GlassNode cho thấy NUPL chuyển biến tích cực vào ngày 15 tháng 7 khi BTC vượt qua 64.000 USD. Nó thể hiện đỉnh điểm của sự gia tăng dần dần mà chúng ta đã thấy trong khoảng tuần qua, với STH NUPL tăng từ -0,1456 lên 0,0076. Đây là một chỉ số quan trọng cho thấy sự phục hồi của thị trường và sự lạc quan về tăng trưởng của những người mua gần đây. Nó cho thấy thị trường đang hấp thụ nhu cầu mới một cách hiệu quả và các nhà đầu tư ngắn hạn đang bắt đầu nhận thấy lợi nhuận dương từ khoản đầu tư của họ.

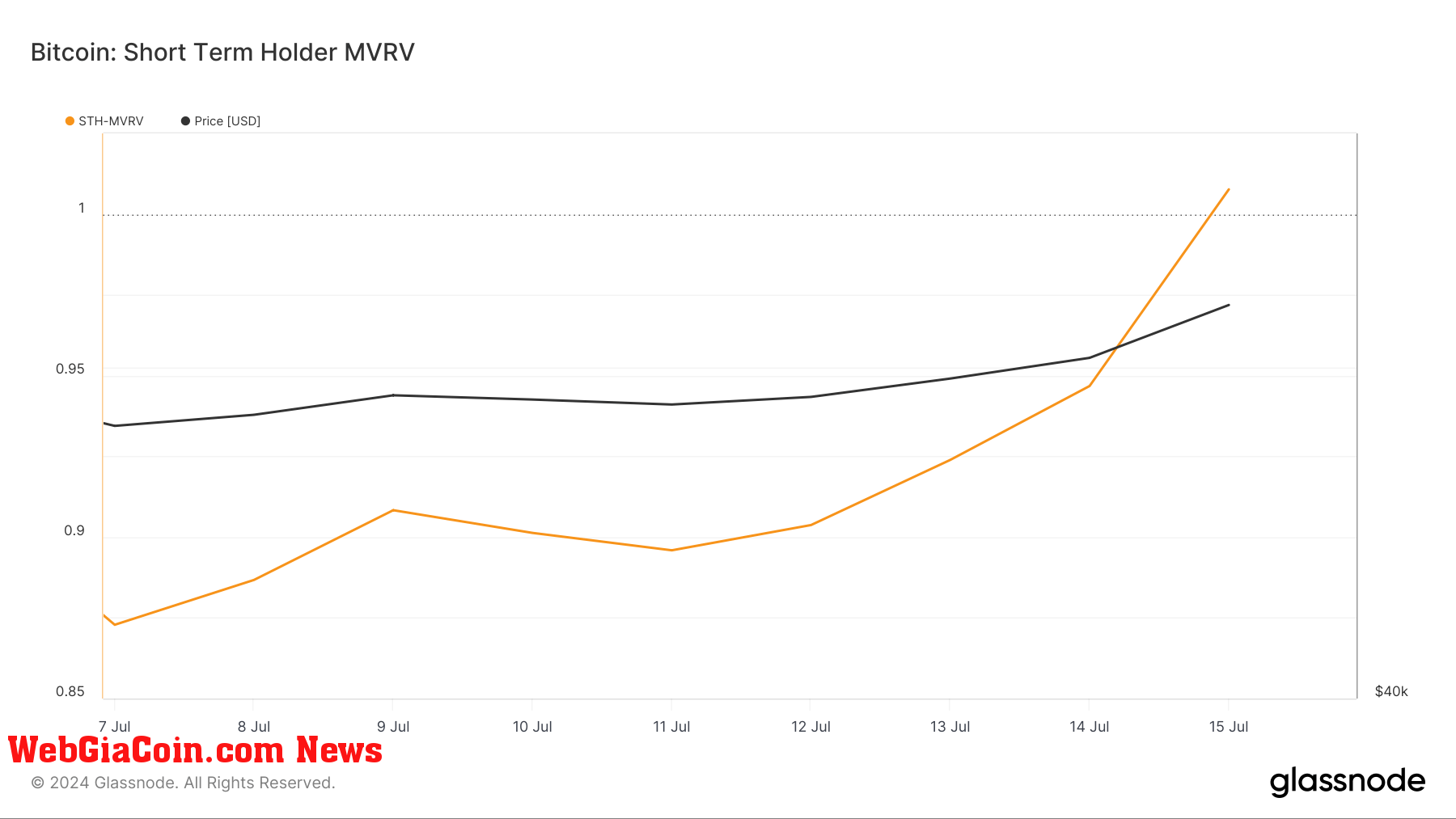

Biểu đồ hiển thị lãi/lỗ ròng chưa thực hiện (NUPL) cho các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Giá trị thị trường trên giá trị thực tế (MVRV) là một thước đo quan trọng khác để đánh giá khả năng sinh lời của STH. Nó so sánh giá trị thị trường của Bitcoin với giá trị thực tế của nó, đưa ra tỷ lệ phản ánh các điều kiện thị trường hiện tại so với cơ sở chi phí của các khoản đầu tư gần đây. Tỷ lệ MVRV trên 1 cho thấy giá trị thị trường cao hơn giá trị thực tế, cho thấy các nhà đầu tư nhìn chung đang có lãi. Đối với STH, tỷ lệ MVRV tăng cho thấy khả năng sinh lời ngày càng tăng, điều này có thể nâng cao niềm tin về giá và giảm áp lực bán.

Biểu đồ hiển thị lãi/lỗ ròng chưa thực hiện (NUPL) cho các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Giá trị thị trường trên giá trị thực tế (MVRV) là một thước đo quan trọng khác để đánh giá khả năng sinh lời của STH. Nó so sánh giá trị thị trường của Bitcoin với giá trị thực tế của nó, đưa ra tỷ lệ phản ánh các điều kiện thị trường hiện tại so với cơ sở chi phí của các khoản đầu tư gần đây. Tỷ lệ MVRV trên 1 cho thấy giá trị thị trường cao hơn giá trị thực tế, cho thấy các nhà đầu tư nhìn chung đang có lãi. Đối với STH, tỷ lệ MVRV tăng cho thấy khả năng sinh lời ngày càng tăng, điều này có thể nâng cao niềm tin về giá và giảm áp lực bán.

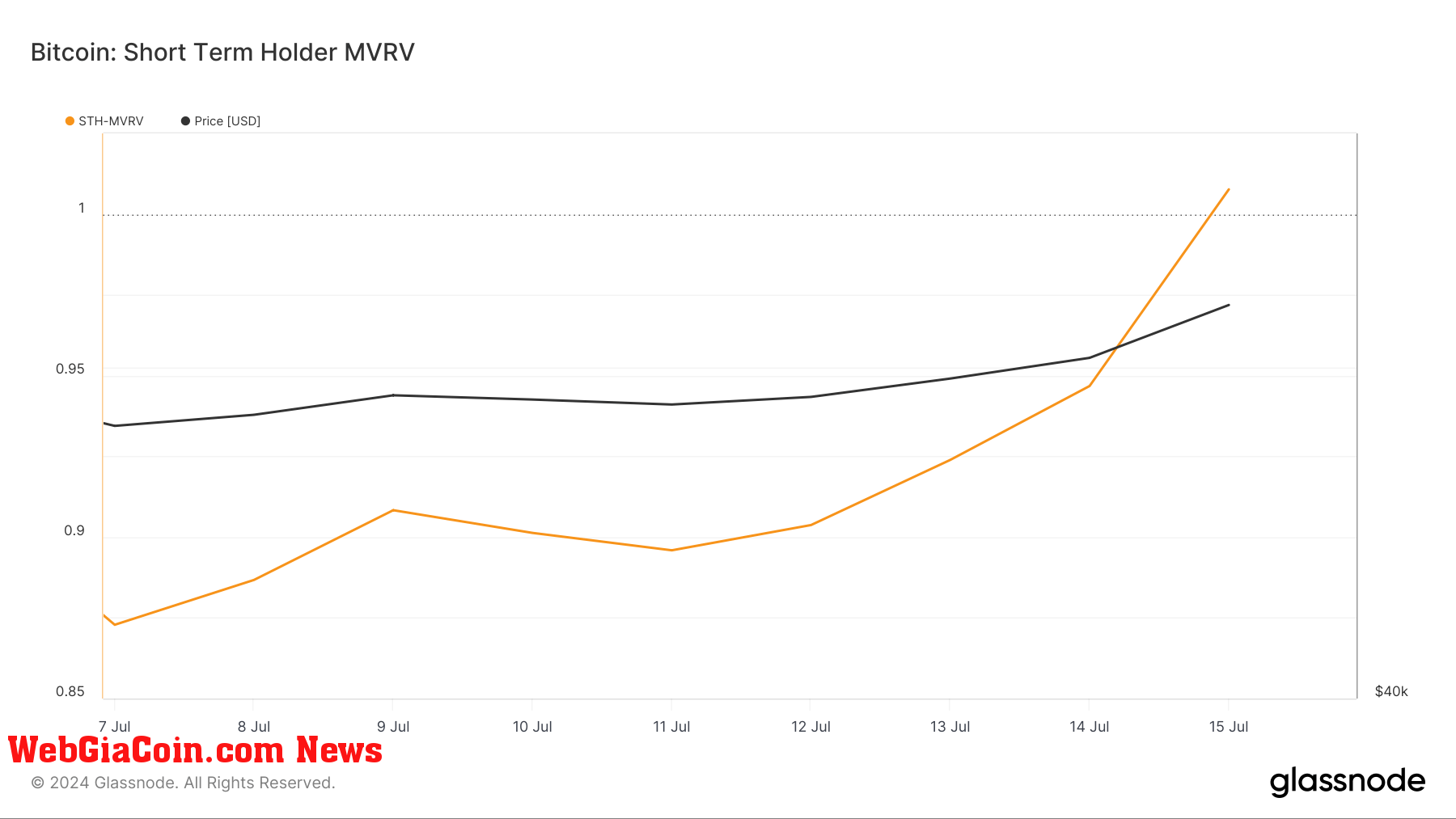

Giống như STH SOPR, STH MVRV đã tăng từ 0,8728 vào ngày 7 tháng 7 lên 1,0076 vào ngày 15 tháng 7. Số liệu này lần đầu tiên di chuyển lên trên 1 kể từ ngày 20 tháng 6 cho thấy giá trị thị trường của các công ty giữ ngắn hạn hiện đã vượt quá cơ sở chi phí của chúng. Điểm giao nhau này là một tín hiệu tăng giá, thường gợi ý rằng thị trường đang phục hồi và các công ty giữ ngắn hạn đang có được sự tự tin khi việc giữ của họ có lãi.

Biểu đồ hiển thị tỷ lệ giá trị thị trường trên giá trị thực tế (MVRV) của các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Sự cải thiện mà chúng tôi thấy ở cả tỷ lệ NUPL và MVRV cho thấy sự thay đổi đáng kể trong lợi nhuận của các công ty giữ ngắn hạn. Sự gia tăng nhất quán của các số liệu về giá và lợi nhuận này tạo nền tảng vững chắc cho xu hướng tăng giá tiếp tục trong những tuần tới. Khi nhiều STH chuyển sang lợi nhuận, áp lực bán tiềm năng mà chúng tạo ra có thể giảm, cho phép giá tăng bền vững hơn.

Biểu đồ hiển thị tỷ lệ giá trị thị trường trên giá trị thực tế (MVRV) của các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Sự cải thiện mà chúng tôi thấy ở cả tỷ lệ NUPL và MVRV cho thấy sự thay đổi đáng kể trong lợi nhuận của các công ty giữ ngắn hạn. Sự gia tăng nhất quán của các số liệu về giá và lợi nhuận này tạo nền tảng vững chắc cho xu hướng tăng giá tiếp tục trong những tuần tới. Khi nhiều STH chuyển sang lợi nhuận, áp lực bán tiềm năng mà chúng tạo ra có thể giảm, cho phép giá tăng bền vững hơn.

Tuy nhiên, một đợt điều chỉnh giá mạnh có thể xóa sạch khoản lợi nhuận chưa thực hiện này và đẩy STH trở lại trạng thái báo động đỏ. Bản chất phản ứng của nhóm thuần tập này có nghĩa là bất kỳ tin tức tiêu cực nào cũng có thể đảo ngược xu hướng và tạo ra thua lỗ.

Sự gia tăng lợi nhuận của thị trường có thể được nhìn thấy thông qua tỷ lệ phần trăm lợi nhuận của nguồn cung Bitcoin. bất chấp việc số liệu này đơn giản nhưng nó cung cấp một cái nhìn tổng quan rõ ràng về tình hình thị trường và cho thấy sự phân bổ lãi và lỗ.

Dữ liệu từ GlassNode cho thấy tỷ lệ nguồn cung trong lợi nhuận tăng từ 73,67% vào ngày 7 tháng 7 lên hơn 87,29% vào ngày 15 tháng 7. Nó thể hiện sự gia tăng đáng kể và khẳng định mức độ cảm xúc tích cực trên thị trường. Điều này có khả năng khuyến khích áp lực mua hơn nữa khi thị trường trở nên sinh lợi hơn đối với một bộ phận lớn các công ty giữ ngắn hạn.

Biểu đồ hiển thị phần trăm lợi nhuận của nguồn cung Bitcoin từ ngày 20 tháng 6 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Khả năng sinh lời và cảm xúc của các công cụ giữ ngắn hạn (STH) được đánh giá tốt nhất thông qua lãi/lỗ ròng chưa thực hiện (NUPL) . NUPL đo lường sự khác biệt giữa giá trị thị trường và cơ sở chi phí của các đồng tiền nắm giữ, đưa ra thước đo thời gian thực về việc nhóm thuần tập đang ở trạng thái lãi hay lỗ. Đối với STH, những người có xu hướng nhạy cảm hơn với biến động giá và thay đổi thị trường, NUPL dương cho thấy môi trường thuận lợi, có khả năng giảm áp lực bán và thúc đẩy thị trường ổn định hơn. Ngược lại, NUPL âm có thể báo hiệu sự khó khăn của các nhà đầu tư ngắn hạn, làm tăng khả năng bán ra và biến động thị trường.

Biểu đồ hiển thị phần trăm lợi nhuận của nguồn cung Bitcoin từ ngày 20 tháng 6 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Khả năng sinh lời và cảm xúc của các công cụ giữ ngắn hạn (STH) được đánh giá tốt nhất thông qua lãi/lỗ ròng chưa thực hiện (NUPL) . NUPL đo lường sự khác biệt giữa giá trị thị trường và cơ sở chi phí của các đồng tiền nắm giữ, đưa ra thước đo thời gian thực về việc nhóm thuần tập đang ở trạng thái lãi hay lỗ. Đối với STH, những người có xu hướng nhạy cảm hơn với biến động giá và thay đổi thị trường, NUPL dương cho thấy môi trường thuận lợi, có khả năng giảm áp lực bán và thúc đẩy thị trường ổn định hơn. Ngược lại, NUPL âm có thể báo hiệu sự khó khăn của các nhà đầu tư ngắn hạn, làm tăng khả năng bán ra và biến động thị trường. Dữ liệu từ GlassNode cho thấy NUPL chuyển biến tích cực vào ngày 15 tháng 7 khi BTC vượt qua 64.000 USD. Nó thể hiện đỉnh điểm của sự gia tăng dần dần mà chúng ta đã thấy trong khoảng tuần qua, với STH NUPL tăng từ -0,1456 lên 0,0076. Đây là một chỉ số quan trọng cho thấy sự phục hồi của thị trường và sự lạc quan về tăng trưởng của những người mua gần đây. Nó cho thấy thị trường đang hấp thụ nhu cầu mới một cách hiệu quả và các nhà đầu tư ngắn hạn đang bắt đầu nhận thấy lợi nhuận dương từ khoản đầu tư của họ.

Biểu đồ hiển thị lãi/lỗ ròng chưa thực hiện (NUPL) cho các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Giá trị thị trường trên giá trị thực tế (MVRV) là một thước đo quan trọng khác để đánh giá khả năng sinh lời của STH. Nó so sánh giá trị thị trường của Bitcoin với giá trị thực tế của nó, đưa ra tỷ lệ phản ánh các điều kiện thị trường hiện tại so với cơ sở chi phí của các khoản đầu tư gần đây. Tỷ lệ MVRV trên 1 cho thấy giá trị thị trường cao hơn giá trị thực tế, cho thấy các nhà đầu tư nhìn chung đang có lãi. Đối với STH, tỷ lệ MVRV tăng cho thấy khả năng sinh lời ngày càng tăng, điều này có thể nâng cao niềm tin về giá và giảm áp lực bán.

Biểu đồ hiển thị lãi/lỗ ròng chưa thực hiện (NUPL) cho các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Giá trị thị trường trên giá trị thực tế (MVRV) là một thước đo quan trọng khác để đánh giá khả năng sinh lời của STH. Nó so sánh giá trị thị trường của Bitcoin với giá trị thực tế của nó, đưa ra tỷ lệ phản ánh các điều kiện thị trường hiện tại so với cơ sở chi phí của các khoản đầu tư gần đây. Tỷ lệ MVRV trên 1 cho thấy giá trị thị trường cao hơn giá trị thực tế, cho thấy các nhà đầu tư nhìn chung đang có lãi. Đối với STH, tỷ lệ MVRV tăng cho thấy khả năng sinh lời ngày càng tăng, điều này có thể nâng cao niềm tin về giá và giảm áp lực bán. Giống như STH SOPR, STH MVRV đã tăng từ 0,8728 vào ngày 7 tháng 7 lên 1,0076 vào ngày 15 tháng 7. Số liệu này lần đầu tiên di chuyển lên trên 1 kể từ ngày 20 tháng 6 cho thấy giá trị thị trường của các công ty giữ ngắn hạn hiện đã vượt quá cơ sở chi phí của chúng. Điểm giao nhau này là một tín hiệu tăng giá, thường gợi ý rằng thị trường đang phục hồi và các công ty giữ ngắn hạn đang có được sự tự tin khi việc giữ của họ có lãi.

Biểu đồ hiển thị tỷ lệ giá trị thị trường trên giá trị thực tế (MVRV) của các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Sự cải thiện mà chúng tôi thấy ở cả tỷ lệ NUPL và MVRV cho thấy sự thay đổi đáng kể trong lợi nhuận của các công ty giữ ngắn hạn. Sự gia tăng nhất quán của các số liệu về giá và lợi nhuận này tạo nền tảng vững chắc cho xu hướng tăng giá tiếp tục trong những tuần tới. Khi nhiều STH chuyển sang lợi nhuận, áp lực bán tiềm năng mà chúng tạo ra có thể giảm, cho phép giá tăng bền vững hơn.

Biểu đồ hiển thị tỷ lệ giá trị thị trường trên giá trị thực tế (MVRV) của các công ty giữ ngắn hạn từ ngày 7 tháng 7 đến ngày 15 tháng 7 năm 2024 (Nguồn: GlassNode) Sự cải thiện mà chúng tôi thấy ở cả tỷ lệ NUPL và MVRV cho thấy sự thay đổi đáng kể trong lợi nhuận của các công ty giữ ngắn hạn. Sự gia tăng nhất quán của các số liệu về giá và lợi nhuận này tạo nền tảng vững chắc cho xu hướng tăng giá tiếp tục trong những tuần tới. Khi nhiều STH chuyển sang lợi nhuận, áp lực bán tiềm năng mà chúng tạo ra có thể giảm, cho phép giá tăng bền vững hơn. Tuy nhiên, một đợt điều chỉnh giá mạnh có thể xóa sạch khoản lợi nhuận chưa thực hiện này và đẩy STH trở lại trạng thái báo động đỏ. Bản chất phản ứng của nhóm thuần tập này có nghĩa là bất kỳ tin tức tiêu cực nào cũng có thể đảo ngược xu hướng và tạo ra thua lỗ.

Tuyên bố miễn trừ trách nhiệm: Bài viết này chỉ được viết cho mục đích thông tin. Bài viết không nhằm mục đích khuyến khích mua tài sản theo bất kỳ cách nào, cũng không cấu thành lời chào mời, đề nghị, khuyến nghị hoặc gợi ý đầu tư. Tôi muốn nhắc nhở bạn rằng tất cả các tài sản đều được đánh giá từ nhiều góc độ và có rủi ro cao, do đó, bất kỳ quyết định đầu tư nào và rủi ro liên quan đều do nhà đầu tư tự chịu rủi ro.

Chia sẻ bài viết này với bạn bè qua Facebook / Zalo / Telegram:

|

|

Tags: Alpha, Nghiên cứu, Bitcoin, Lợi nhuận, Giữ ngắn hạn, STH-MVRV, STH-NUPL, Cung cấp lợi nhuận,

Bạn đang ở:

Bạn đang ở: