DeFi là một không gian phức tạp, nhưng với sự nghiên cứu và một chút kiên nhẫn, các nhà đầu tư trung bình vẫn có thể tham gia.

Các giao thức tài chính phi tập trung (DeFi) đã đa dạng hóa các cơ hội đầu tư trong ngành tiền điện tử bằng cách tạo điều kiện cho các kế hoạch tạo thu nhập thụ động mới và sáng tạo.

Tìm hiểu một chút về cách chúng hoạt động, các hệ thống DeFi dựa trên công nghệ blockchain và chạy trên các chuỗi có thể lập trình được như Chuỗi BNB và Mạng Ethereum.

Các chuỗi sử dụng kiến trúc tài chính ngang hàng (P2P) phi tập trung để loại bỏ người trung gian và cho phép cho vay, đi vay và cung cấp thanh khoản. Điều này dẫn đến lãi suất cao hơn so với lãi suất do các tổ chức tài chính quy định như ngân hàng cung cấp.

Về góc độ, nhiều ngân hàng được quy định cung cấp lãi suất dưới một phần trăm mỗi năm, trong khi một số nền tảng DeFi cung cấp lãi suất trên 20% mỗi năm.

Đầu tư vào DeFi mang lại nhiều lợi ích. Yubo Ruan, Giám đốc điều hành và người sáng lập của Parallel Finance, nói với Cointelegraph:

DeFi có tiềm năng to lớn cho người dùng so với các thị trường truyền thống. Ví dụ: giao dịch DeFi hoạt động 24/7 và 365 ngày một năm, có thể tạo ra các cơ hội mới và thậm chí khả năng giao dịch sau nhiều giờ đồng hồ để mua một sự nghiệp toàn thời gian độc lập với tài chính.

Tốc độ và hiệu quả của DeFi tạo ra cơ hội to lớn để di chuyển ra vào các vị trí rất nhanh chóng đối với kinh doanh chênh lệch giá. Ngoài ra, bất kể bạn có nền tảng hay nguồn tiền nào, bạn đều có thể truy cập DeFi, ông nói thêm, Có hơn một tỷ người không có ngân hàng và không thể sử dụng các thị trường truyền thống. Đây là một lợi ích lớn cho những người không có ngân hàng truy cập và đầu tư với DeFi trong một thế giới mà các ngân hàng đơn giản là không tồn tại đối với họ.

Có hơn 100 dự án DeFi trong lĩnh vực tiền điện tử ngày nay. Do đó, việc tìm kiếm dự án lý tưởng có thể là một thách thức, đặc biệt là đối với các nhà đầu tư mới. Sau đây là bảng phân tích các yếu tố cần xem xét khi lựa chọn một dự án DeFi có nền tảng tốt.

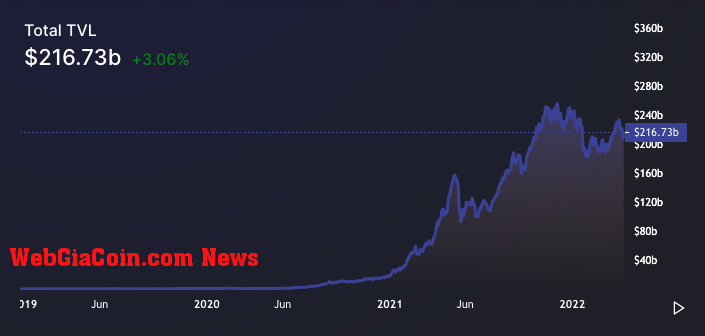

Tổng giá trị được viết hoa

Tổng giá trị vốn hóa (TVL) nên được xem xét khi tìm kiếm một dự án DeFi nổi bật. TVL cao là một chỉ báo mạnh mẽ về niềm tin của nhà đầu tư vào một nền tảng và các động lực cốt lõi của nó.

Các dự án DeFi có tài sản quan trọng được vốn hóa đang được lưu giữ được coi là có tiềm năng tăng giá hơn và được coi là an toàn hơn so với các dự án có TVL thấp. Các dự án có tỷ lệ tăng trưởng TVL dương nhất quán là điều đáng mong đợi.

test mức định giá đã được pha loãng hoàn toàn

Điều quan trọng là phải xem xét định giá pha loãng hoàn toàn Token DeFi (FDV) trước khi đầu tư. FVD trong DeFi là vốn hóa thị trường lý thuyết của Token so với giá thị trường hiện hành và số lượng tiền đang lưu hành.

Khi định giá pha loãng hoàn toàn quá thấp, sự gia tăng nhất quán của các Token mới có khả năng vượt quá nhu cầu đối với Token dẫn đến giảm giá. Trong các khoản đầu tư DeFi, các Token gốc bị ảnh hưởng bất lợi trong các tình huống thị trường FDV thấp.

Ổn định giá Token

Các Token DeFi đầy hứa hẹn thường có xu hướng tăng dài hạn nhất quán. Tất nhiên, việc tăng giá hơn 30% trong một thời gian ngắn thoạt nhìn rất hấp dẫn, nhưng chúng có thể là phản ứng thị trường parabol không thể lay chuyển được, thường kéo theo sự sụt giảm đáng kể.

Do đó, các nhà đầu tư nên bỏ qua các hoạt động giá ngắn hạn khi không có các chỉ số tích cực khác và chọn các Token được hỗ trợ bởi các dự án có các nguyên tắc cơ bản về tăng trưởng dài hạn xuất sắc.

Rủi ro

Các rủi ro như khai thác nền tảng và rút thanh khoản (rug pull) là phổ biến trong ngành DeFi. Do đó, điều quan trọng là các nhà đầu tư phải thực hiện nghiên cứu cơ bản quan trọng về bảo mật nền tảng trước khi đầu tư vào các dự án DeFi.

Các cuộc kiểm toán bảo mật của các công ty an ninh mạng độc lập thường cho thấy những lỗ hổng tiềm ẩn. Các nhà đầu tư nên cân nhắc những đánh giá này.

Lựa chọn chiến lược đầu tư DeFi phù hợp

Chọn chiến lược đầu tư DeFi phù hợp có thể mang lại lợi nhuận đáng kể. Sau đây là phác thảo một số chiến lược đầu tư DeFi phổ biến.

Kẹt

Đặt cược là một trong những chiến lược đầu tư DeFi dễ dàng nhất. Nó đòi hỏi phải khóa các tài sản nhàn rỗi trong một hợp đồng thông minh trong một khoảng thời gian nhất định.

Việc đặt cọc tài sản DeFi cho phép nhà đầu tư trở thành người xác thực trong mạng Proof-Of-Stake (PoS). Hệ thống Proof-Of-Stake khác với các thuật toán đồng thuận Proof-Of-Work (PoW), thường yêu cầu các thiết bị điện toán để xác thực giao dịch.

Cơ chế PoS được điều hành bởi những người xác nhận, những người kiếm được phần thưởng dựa trên số lượng Token mà họ có.

Các dự án DeFi thường thưởng cho các nhà đầu tư bằng Token quản trị, giúp tăng quyền biểu quyết của các nhà đầu tư. Đồng tiền này cũng có thể được giao dịch cho các loại tiền điện tử khác.

Trong DeFi, các nền tảng hỗ trợ Staking thường cũng cung cấp dịch vụ cho vay và cho vay.

Năng suất canh tác

Nuôi trồng lợi nhuận là một phương thức đầu tư phức tạp, kết hợp Đặt cọc, cho vay và đi vay để tối ưu hóa thu nhập.

Các quy trình canh tác năng suất thường có lợi nhuận cao. Tuy nhiên, chúng cũng có rủi ro cao hơn so với việc chỉ giữ các loại tiền điện tử cơ bản.

Trong các mạng lưới canh tác năng suất, người dùng có thể, ví dụ, sử dụng tài sản Cọc của họ làm tài sản thế chấp để vay và mua Token với tiềm năng tăng giá rất lớn. Điều này thường được thực hiện để tối đa hóa phần thưởng Đặt cọc.

Tuy nhiên, việc sử dụng các sản phẩm có đòn bẩy sẽ làm tăng khả năng thua lỗ.

Không giống như ở các ngân hàng thương mại, chỉ cần có tài sản thế chấp là được vay. Không có test tín dụng được thực hiện. Điều này là do các hệ sinh thái được quản lý thông qua các hợp đồng thông minh, các hợp đồng này sẽ tự động thực thi các quy tắc được viết bằng mã.

Ngoài việc đi vay và cho vay, một số Pools nuôi trồng năng suất DeFi hỗ trợ các cặp Token để kiếm phần thưởng. Đưa tiền vào các phương tiện đầu tư này cho phép các nhà đầu tư kiếm được một tỷ lệ phí nhất định mỗi khi các Token được sử dụng trong một giao dịch.

Nhu cầu gia tăng đối với các cặp Token nhất định thường dẫn đến nhiều giao dịch hơn và lợi tức cao hơn cho các nhà đầu tư. Điều đó nói rằng, đầu tư vào các cặp thanh khoản biến động có thể dẫn đến mất mát vô thường.

Chỉ mục DeFi

Các chỉ số DeFi cung cấp cho Stakeconsolidateers một danh mục tài sản tiền điện tử đa dạng. Cấu trúc phức hợp của chúng tương tự như cấu trúc của các quỹ giao dịch trên nền tảng giao dịch (ETF) trong tài chính truyền thống. Ví dụ: SP 500 ETFs theo dõi giá trị của 500 công ty chính được niêm yết trên nền tảng giao dịch chứng khoán Hoa Kỳ. Các chỉ số DeFi có một khuôn khổ tương tự nhưng theo dõi các Token tiền điện tử.

Chỉ số xung DeFi là một ví dụ về chỉ số DeFi phổ biến. Nó theo dõi các dự án có mức sử dụng đáng kể và một nhóm phát triển cam kết.

Chỉ số MetaVerse là một chỉ số DeFi đáng chú ý khác. Nó theo dõi một rổ Token trong các môi trường ảo khác nhau như thể thao, giải trí và kinh doanh. Vốn hóa thị trường của Token và trọng số thanh khoản được tính đến khi bao gồm Token.

Nên sử dụng các chỉ số DeFi với tốc độ tăng trưởng dài hạn nhất quán và ít biến động.

Chọn ví và mua token

Sau khi xác định chiến lược đầu tư và giao thức DeFi lý tưởng, việc nhận một ví tiền điện tử sẽ giúp tạo điều kiện thuận lợi cho việc mua token. Ví tiền điện tử được sử dụng để lưu trữ tiền xu cần thiết để mua Token trên nền tảng DeFi.

Khi chọn ví lý tưởng, điều quan trọng là phải xem xét các yếu tố như khả năng truy cập, khả năng tương thích và liệu nó có phải là ví có giám sát hay không. Ví dụ: ví dựa trên phần mềm cung cấp khả năng truy cập cao hơn và thuận tiện hơn khi so sánh với ví dựa trên phần cứng.

Tuy nhiên, ví phần cứng an toàn hơn vì cơ chế mã hóa tinh vi của chúng, được thiết kế để ngăn chặn hầu hết các cuộc tấn công mạng.

Một số phần mềm phổ biến hoặc ví tiền điện tử phổ biến bao gồm MetaMask, Coinbase, Brave và Fortmatic. Trezor và Ledger là một trong những phần cứng đáng tin cậy nhất, hay còn gọi là ví lạnh.

Hầu hết các ví phổ biến đều có thể kết nối với nền tảng giao dịch nơi có thể giao dịch tiền DeFi. Bước đầu tiên để có được Token DeFi là truy cập trang web giao thức và liên kết ví để mua các đồng tiền bản địa. Sau đó, một người có thể đầu tư vào Pool mà họ lựa chọn trên nền tảng.

Theo CoinTelegraph

|

|

Tags: Nền tảng giao dịch tiền điện tử, Đầu tư, Công nghệ, Token, Giao dịch, Fintech, Phi tập trung,

Bạn đang ở:

Bạn đang ở: