Kỷ niệm 14 năm Cuộc khủng hoảng tài chính lớn năm 2008 đang đến gần, chúng ta sắp bước vào một chu kỳ nợ mới có thể thiết lập lại thị trường. Điều hướng các cuộc khủng hoảng sắp tới đòi hỏi sự hiểu biết sâu sắc về cách tất cả các cuộc khủng hoảng nợ trước đây hoạt động và lý do tại sao chúng xảy ra.

Ray Dalio, người sáng lập và chủ tịch của Bridgewater Associates, là người đầu tiên đưa ra lý thuyết về các chu kỳ nợ lớn nguyên mẫu. Dalio chia những chu kỳ này thành chu kỳ ngắn hạn và dài hạn, trong đó chu kỳ ngắn hạn kéo dài từ 5 đến 7 năm và chu kỳ dài hạn kéo dài khoảng 75 năm.

Những nguyên mẫu này tạo nên nền tảng cho chiến lược đầu tư của Bridgewater và đóng vai trò như một chiếc phao cứu sinh giúp quỹ đầu cơ có thể điều hướng tình trạng kinh tế bất ổn trong 30 năm qua.

Nhìn vào thị trường hiện tại qua lăng kính này cho thấy rằng chúng ta đang gần kết thúc chu kỳ bắt đầu vào năm 1944 với việc ký kết thỏa thuận Bretton Woods. Hệ thống Bretton Woods đã mang lại thứ có thể được gọi là trật tự thế giới bằng đô la Mỹ một cách hiệu quả - điều này vẫn tiếp tục ngay cả sau khi chế độ bản vị vàng bị loại bỏ vào năm 1971.

Chu kỳ nợ

Trong một chu kỳ nợ, sự khan hiếm của tín dụng sẽ xác định nguồn tiền cuối cùng đi đến đâu. Khi tín dụng dồi dào, và dòng tiền chảy qua nền kinh tế, mọi người đầu tư vào các tài sản khan hiếm như vàng hoặc bất động sản. Khi tín dụng khan hiếm và nền kinh tế thiếu tiền, mọi người chuyển sang dùng tiền mặt, và tài sản khan hiếm thấy giá trị của chúng giảm xuống.

Kể từ năm 2008, lãi suất ở mức cực kỳ thấp hoặc gần bằng không, làm tăng đáng kể sự dồi dào về tín dụng và tiền tệ của nền kinh tế. Xu hướng giảm này dẫn đến sự gia tăng đáng kể giá trị của các tài sản khan hiếm như vàng và bất động sản và các khoản đầu tư mang tính đầu cơ như cổ phiếu.

Ví dụ điển hình nhất về xu hướng này được thấy ở Mỹ, vì đây là nền kinh tế định hướng thị trường lớn nhất trên thế giới. Tuy nhiên, xu hướng này đã khiến tỷ lệ nợ trên GDP của Mỹ tăng trên 100%, khiến nền kinh tế nước này trở nên cực kỳ nhạy cảm với biến động của lãi suất.

Trong lịch sử, mỗi khi thị trường chứng kiến một biến động đáng chú ý của lãi suất, thì một cuộc khủng hoảng thanh khoản lại xảy ra sau đó. Với việc Cục Dự trữ Liên bang dự kiến sẽ tiếp tục tăng lãi suất mạnh mẽ vào mùa xuân tới, thị trường có thể chuẩn bị cho một cuộc khủng hoảng thanh khoản chưa từng có.

Bitcoin vẽ nên một bức tranh

Hiểu được phạm vi của cuộc khủng hoảng đòi hỏi phải có một cái nhìn sâu sắc về Bitcoin. bất chấp việc nó vẫn nằm trong số các loại tài sản mới lạ nhất, nhưng Bitcoin là một trong những tài sản có tính thanh khoản cao nhất trên thế giới.

Trong năm qua, hiệu suất của Bitcoin đóng vai trò tiên phong cho hiệu suất của tất cả các thị trường khác.

Vào đầu tháng 11 năm 2021, Bitcoin đạt mức cao nhất mọi thời đại là 69.000 đô la.

Biểu đồ hiển thị giá Bitcoin từ tháng 11 năm 2011 đến tháng 10 năm 2022 (Nguồn: WebGiaCoin BTC)

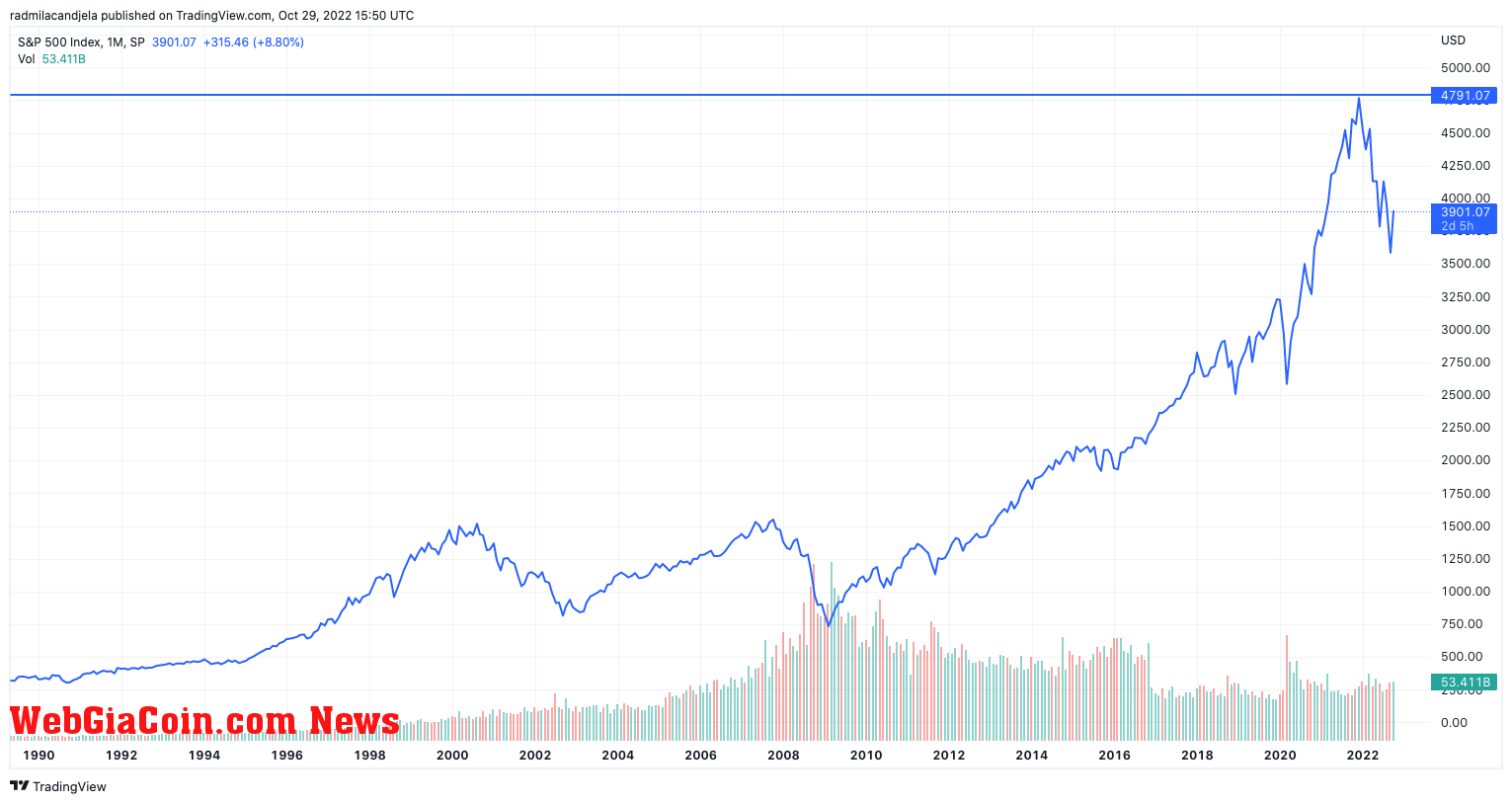

Biểu đồ hiển thị giá Bitcoin từ tháng 11 năm 2011 đến tháng 10 năm 2022 (Nguồn: WebGiaCoin BTC) Chỉ chưa đầy hai tháng sau, vào cuối tháng 12 năm 2021, SP 500 đã chứng kiến đỉnh cao của nó.

Biểu đồ thể hiện chỉ số SP 500 từ 1990 đến 2022 (Nguồn: TradingView)

Biểu đồ thể hiện chỉ số SP 500 từ 1990 đến 2022 (Nguồn: TradingView) Vào tháng 3 năm 2022, vàng theo sau và đạt mức cao nhất mọi thời đại.

Biểu đồ thể hiện giá vàng từ tháng 10 năm 2021 đến tháng 10 năm 2022 (Nguồn: TradingView)

Biểu đồ thể hiện giá vàng từ tháng 10 năm 2021 đến tháng 10 năm 2022 (Nguồn: TradingView) Nội dung thay thế

Đồng hồ, ô tô và đồ trang sức cũng đạt đỉnh vàng trong thời gian dài khi lượng tiền dồi dào trong nền kinh tế thúc đẩy mọi người đầu tư vào các tài sản xa xỉ và khan hiếm. Xu hướng này thể hiện rõ ràng trong Chỉ số Thị trường Rolex, chỉ số này cho thấy hiệu quả tài chính của 30 đồng hồ Rolex hàng đầu trên thị trường đồ cũ.

Biểu đồ hiển thị giá trị Chỉ số thị trường Rolex tính bằng USD từ tháng 11 năm 2019 đến tháng 10 năm 2022 (Nguồn: WatchCharts.com)

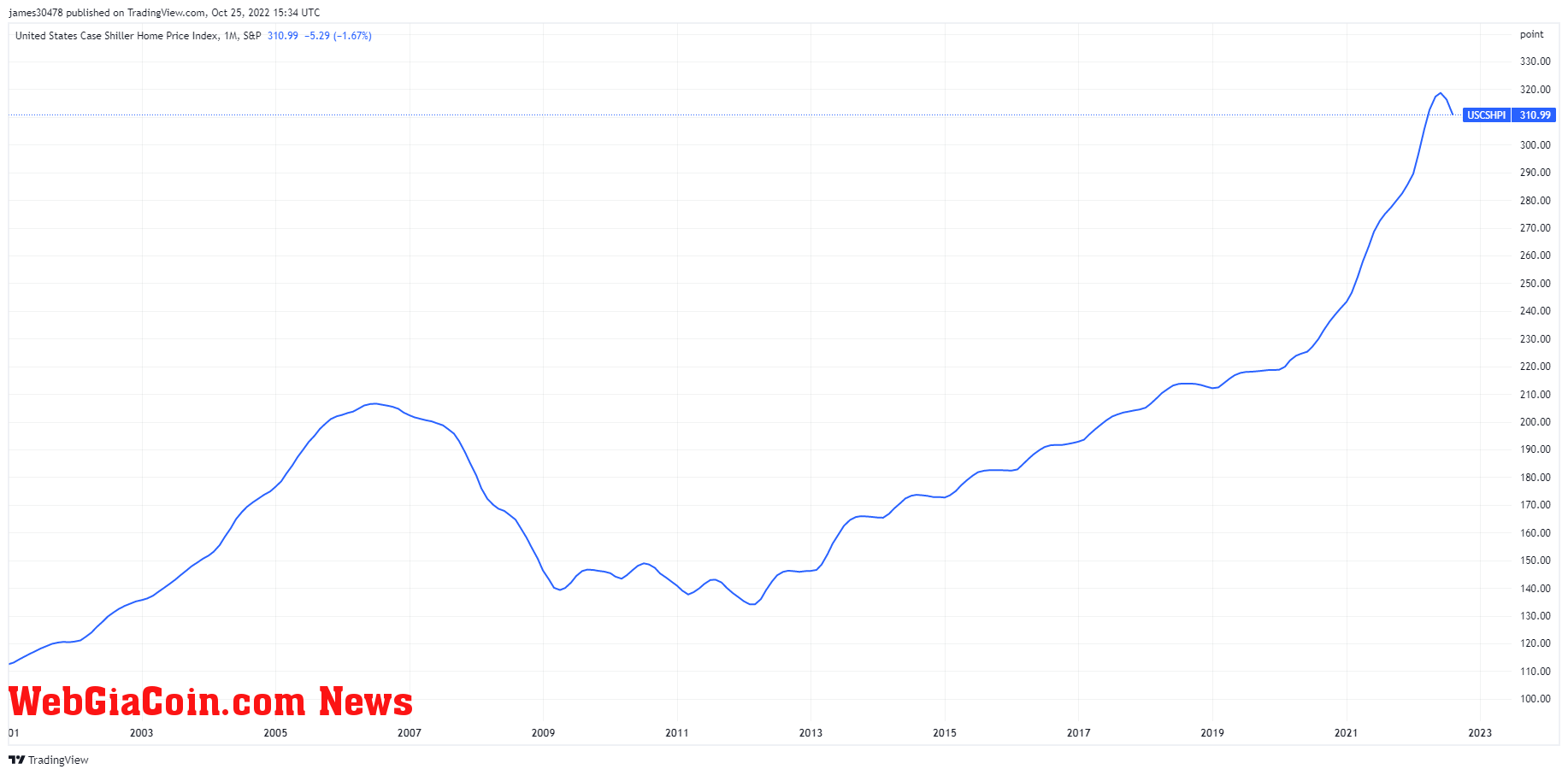

Biểu đồ hiển thị giá trị Chỉ số thị trường Rolex tính bằng USD từ tháng 11 năm 2019 đến tháng 10 năm 2022 (Nguồn: WatchCharts.com) Và bây giờ, là tài sản kém thanh khoản nhất của họ, bất động sản sắp chứng kiến sự sụt giảm nghiêm trọng. Thị trường nhà ở tại Mỹ đạt đỉnh vào tháng 9 năm 2022, với tình hình Chỉ số giá nhà Shiller đạt mức cao nhất mọi thời đại là 320. Việc Cục Dự trữ Liên bang tăng lãi suất mạnh tay đã khiến lãi suất thế chấp ở nước này tăng gấp đôi trong vòng chưa đầy sáu tháng. Khi kết hợp với lạm phát tăng vọt và thị trường gặp khó khăn, lãi suất thế chấp tăng sẽ đẩy giá nhà đất xuống và quét sạch hàng tỷ USD khỏi thị trường bất động sản.

Biểu đồ thể hiện tình hình Hoa Kỳ Chỉ số giá nhà ở Shiller từ năm 2003 đến năm 2022 (Nguồn: TradingView)

Biểu đồ thể hiện tình hình Hoa Kỳ Chỉ số giá nhà ở Shiller từ năm 2003 đến năm 2022 (Nguồn: TradingView) Bài đăng xuất hiện đầu tiên trên WebGiaCoin.

Theo Cryptoslate

|

|

Tags: Thị trường giảm giá, Nghiên cứu, Bitcoin, Nợ, Khủng hoảng tài chính,

Bạn đang ở:

Bạn đang ở: